- MSCI 可能将 Strategy Inc. 剔除,风险导致高达 90 亿美元的被动资金外流。

- 比特币占比重的资产负债表威胁指数资格,随着估值溢价崩盘。

- 1 月 15 日的裁决将定义 BTC 储备公司未来获得被动资本的途径。

MicroStrategy 面临关键考验,主要指数提供商考虑规则,可能剥夺该公司近 90 亿美元的被动投资流入。

MSCI 正在就新标准进行咨询,该标准将排除数字资产持有量超过总资产 50% 的公司。

指数排除威胁核心战略

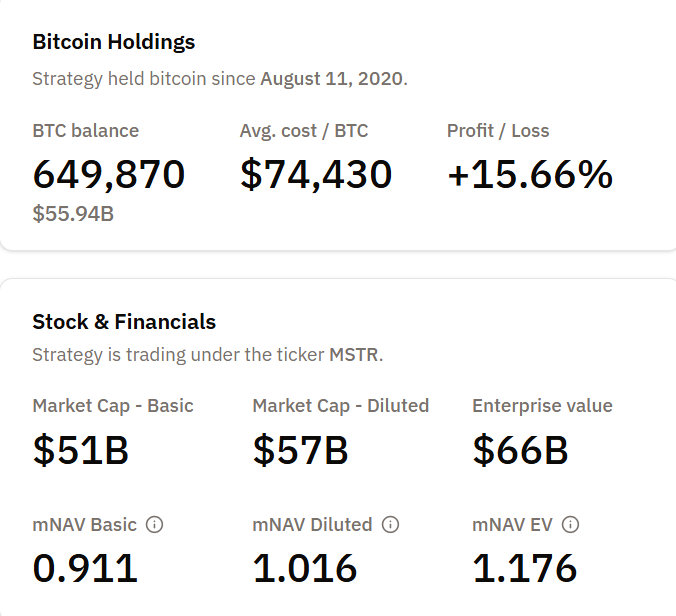

MicroStrategy(最近更名为 Strategy Inc.)截至本文撰写时持有 649,870 个比特币,平均成本为每个比特币 74,430 美元。该公司的盈亏平衡价与此购买点相匹配,随着比特币交易承压,留给它的余地很小。

MicroStrategy BTC 持有量

MicroStrategy BTC 持有量。来源:Bitcoin Treasuries

其市值基于基本股数为 510 亿美元,完全摊薄后为 570 亿美元,而企业价值为 660 亿美元。

MSCI 于 2025 年 9 月开始正式咨询如何处理数字资产储备公司 (DATs)。

根据 MSCI 的官方咨询文件,拟议规则将排除数字资产占总资产 50% 或更多且代表主要业务活动的公司。

一些客户认为,这些公司更类似于投资基金,而不是股权指数的合格经营公司。

风险不止于 MSCI。Strategy 的股票 MSTR 被列入几个关键基准,包括 Nasdaq 100、CRSP US Total Market Index 和各种 Russell 指数。

摩根大通的分析表明,仅 MSCI 排除就可能导致 28 亿美元的被动基金卖出。如果其他提供商做出类似改变,总外流可能达到 88 亿美元。

从基准如 MSCI USA 和 Nasdaq 100 中潜在移除,对 Michael Saylor 的比特币积累策略构成了迄今为止最大的挑战。最终决定预计在 2026 年 1 月 15 日前做出。

估值溢价在比特币低迷中崩盘

时机使这些问题更加严重。Strategy 的股价从近期高点下跌 60%,侵蚀了推动其资本募集和购买策略的估值溢价。

其相对于净资产价值 (mNAV) 的倍数已压缩至接近平价,反映出投资者对 Saylor 的“卖出股票、购买比特币、重复”飞轮的信心减弱。

这一溢价至关重要,因为 Strategy 的模式依赖于它。该公司发行股票和可转换债券来资助比特币购买,希望股价高于其比特币持有量的价值。

如果溢价丢失,商业案例将削弱,因为投资者可以直接购买比特币。

与此同时,融资成本已增加。Strategy 在 2025 年早些时候以更高条款发行可转换债券。随着比特币表现不佳,该公司面临盈利挤压。

截至 11 月中旬,其比特币持有量显示 15.81% 的利润,但如果价格接近 74,430 美元的盈亏平衡点,这一利润将缩小。

市场对指数分类意见分歧

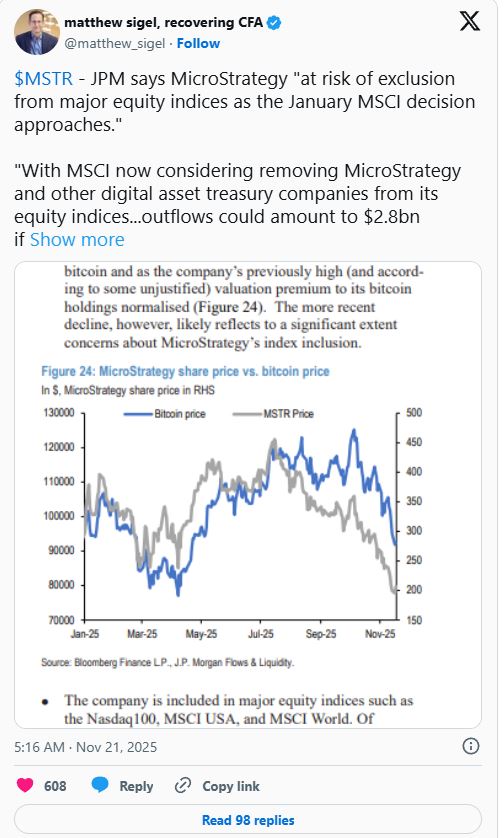

并非所有市场参与者都同意拟议的排除。VanEck 数字资产研究主管 Matthew Sigel 在 X 上指出,摩根大通的报告反映了塑造指数规则的客户反馈,而不是明确呼吁排除。

$MSTR – JPM 表示 MicroStrategy “随着 1 月 MSCI 决定临近,有被主要股权指数排除的风险。”

“随着 MSCI 现在考虑将 MicroStrategy 和其他数字资产储备公司从其股权指数中移除……如果…… pic.twitter.com/gMqlYtcZII

— Matthew sigel, recovering CFA (@matthew_sigel) 2025 年 11 月 20 日

这突显了该问题更多是关于流程,而不是仅公司基本特征。

咨询暴露了围绕如何分类比特币储备公司的不确定性。MSCI 的规则通常将经营公司与投资工具分开。

Strategy 运营分析软件,但其比特币持有量吸引了大部分关注,创造了复杂的混合身份。

其他公司也面临审查。MARA Holdings、Metaplanet Inc. 和 Bitcoin Standard Treasury Company 都持有大量数字资产。

然而,Strategy 的规模和知名度使其成为测试案例。如果被移除,它将为指数如何对待使用比特币作为储备的上市公司树立先例。

2026 年 1 月 15 日的决定日期至关重要。在此期间,Strategy 必须管理其比特币头寸、融资成本并满足股东期望。

结果将显示比特币储备公司是否能维持对被动资本的访问权,或面临重新分类和从主要指数中排除的风险。对于 Saylor (塞勒)的模式,风险很高。