过去一年,所有人都在盯着AI算力、HBM和数据中心,消费电子反而变成了“被顺带提及”的板块。但当存储器进入强劲上行周期后,终端产品的涨价压力正在压垮本就脆弱的消费市场,这一次的冲击是真金白银的,不是情绪。

TrendForce 最新下调 2026 年智能手机与笔电出货预测,不是小修小调,而是从增长转成全面负增长:智能手机年减 2%,笔电年减 2.4%。这意味着消费者将看到更贵的手机、更贵的笔电,而厂商看到的是更薄的利润、更慢的更新周期、更难看的财报。

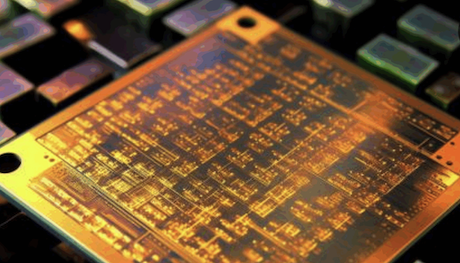

谁造成的?不是厂商坐地起价,而是存储器彻底进入上升通道。

存储器是消费电子的“原材料之王”。一台手机的 BOM 成本中,存储占比常年排前列。当 DRAM、NAND 价格一起上行时,整机成本是抬都抬不住的。2024~2025 年 HBM 带动 DRAM 全线供给紧缩,而 NAND 在多轮减产后也从低谷猛拉。这就导致一个残酷现实:你不涨价,就亏钱;你涨价,消费者就不买。

消费市场正好处于一个极其脆弱的宏观环境:通胀还没有完全退潮,薪资增速滞后,融资成本高企。人们更愿意把钱花在旅行、体验,而不是一台配置“堆不起来”的电子设备。智能手机换机周期已经从 2 年拉到接近 3 年,笔电在疫情之后更是进入了“库存阴影期”。这种大背景下再叠加成本推升,厂商根本无路可走。

存储器价格上涨还会对创新路径产生抑制效应。很多厂商在硬件创新上选择通过增加内存和存储来提升性能和用户体验,若这些成本高企,厂商不得不更多地寻求软件层面的优化,以实现性能提升或差异化体验。这从长期来看并非完全坏事,软件优化可以带来更高的能效和用户体验的持续改进,但它也意味着硬件升级驱动的消费增长模式将被弱化,产业成长将逐步从“量”转向“质”的竞争。

更要命的是,这波涨价不是短期的。HBM 需求持续爆表,AI训练几乎把高端 DRAM“扫货式”地吞掉,三星和 SK 海力士直接成了最大赢家。两家占据存储市场第一、第二的位置,三星约 14% 半导体市占,海力士在 HBM 上甚至领先全球,它们本身也是这波周期的发动机。供给被锁死,涨价自然成为主旋律。

换句话说,这不是宏观噪音,而是周期结构性的重新定价。

这就逼出一个新的拐点:如果存储器“失衡程度再上一个台阶”、终端售价涨幅超过消费者心理阈值,那么出货量可能还要再下修。这是趋势,而不是猜测。

最现实的结果是——消费电子行业即将进入一个“不得不减”的时代。减库存、减成本、减产品线、减增长预期。

而真正获益的,是那些能够把涨价成本成功转嫁到企业级客户和 AI 产业链的公司:三星、海力士、美光……AI 将它们从周期公司变成“定价权公司”,这才是行业格局的大变迁。

消费市场不会因为一波涨价就崩掉,但它会悄悄改变方向:更新换代节奏继续变慢,厂商对高端机型投入更保守,消费者会选择“延长使用寿命”的策略。而存储器龙头的盈利曲线,将在未来两年显著上扬。这是同一周期里的两副截然不同的命运。

AI 带来了算力需求、带来了数据中心扩张、带来了 HBM 爆发。但与此同时,消费电子市场接下来的三年必须承受:被 AI 抬上来的存储成本。

这是全球供应链在 2026 年的核心矛盾:AI 的繁荣,建立在消费电子的放缓之上。

有些行业吃肉,有些行业喝汤,有些行业替别人买单。这就是周期。

而这一次,被动买单的,就是智能手机和笔电。