比特币回调87000美元。

说说这次好不容易的上升被什么利空打下来的?

第一,中国央行带头联合多个部门,打击加密货币。

中国人民银行近日召开打击虚拟货币交易炒作工作协调机制会议,公安部、中央网信办等十三部门有关负责同志出席会议。会议要求,继续坚持对虚拟货币的禁止性政策,持续打击虚拟货币相关非法金融活动。

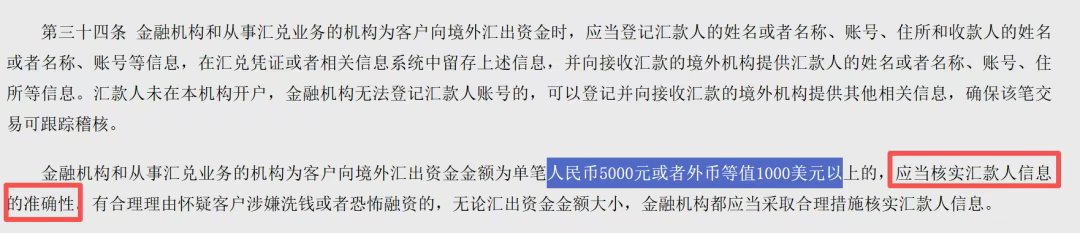

同时,央行限制了境外汇款的单笔额度,要求加强核实身份的门槛,从 1万美金直接砍到1000 美金。叠加“继续严打虚拟货币炒作”的会议,意图非常明确,不只是单独打虚拟币,而是全面收紧“境内到境外”的资金通道。我们知道稳定币被点名是“隐形跨境通道”,大宗的转U已经不行了,要拆分到1000美元以下多份,通过OTC才行,门槛降低这就是非常麻烦了。这间接也掐住了加密的流动性。

第二,日元加息。

2年期日本国债(JGB)收益率飙升至1.02%,创2008年以来新高。

这是16年来的首次突破1%关口。 这波债市“喷火”源于日本央行(BOJ)鹰派信号的升温:当前政策利率维持在0.5%,但路透社调查显示,53%的经济学家预计12月18-19日会议将加息25基点至0.75%,BOJ行长上田忠雄昨日在名古屋演讲中直言,将“权衡加息的利弊”,并强调“弱势日元或加速通胀”,这是迄今最强烈的加息暗示。 市场定价显示,12月加息概率已达64%。

第三,12月1日 鲍威尔可能发表「鹰牌」降息的讲话。

美联储的“传声筒”——华尔街日报记者尼克·蒂米拉奥斯(Nick Timiraos)近日直言,鲍威尔面临两大抉择:一是降息,但同时抬高未来降息门槛,推行“鹰派降息”——类似于上次会议的谨慎姿态;二是干脆不降息。

第一种:按市场当前预期在12月降息,同时通过精心措辞的会后声明大幅提高未来进一步降息的门槛。这种“降息后暂停”(cut-then-hold)的策略,与2019年底鲍威尔面对类似阻力的做法如出一辙。这种选择虽然会引发不赞成任何降息的官员的反对,但有可能通过重新凝聚共识(即在近期经济状况持续的情况下不再进一步降息)来终结最近一段时间官员们公开“互怼”的肥皂剧。

第二种选择:12月维持利率不变,推迟到1月再重新评估——那时官员们将拿到因联邦政府停摆而暂时中断的更多就业和通胀数据。但这种做法会让公开争论再延续7周,而且并不能保证额外数据就能解决根本分歧。.... 翻译自《华尔街日报》

现在在社交媒体X上的币圈KOL们普遍认为是日元加息的原因,正好加密回调发生在亚洲的时段。日本债市鹰派转向已点燃日元升值预期——若BOJ12月加息落地,将进一步收窄美日利差,放大全球流动性缺口,甚至引发“日元套利”平仓潮,间接推高美元荒风险。

美联储量化紧缩今天停止,美联储缩表从2022年6月高通胀开始的,如今已经进行了3年半,最近已经放慢了速度。缩表规模,让美联储的资产从峰值9万亿美元缩至约6.6-6.7万亿美元,减少超2.2万亿美元(国债1.6万亿、MBS 6000亿)。

停止缩表后,MBS债(每月实际到期~150亿美元)将退役,得到的资金,美联储将拿来买美国的短债,保持资产规模稳定,这不是扩表或者宽松,而是证券转换。每月购买财政部的150亿T-bills将缓解短期国债供给压力,潜在压低短期收益率(2年期>3.6%)。

鲍威尔直言:“如果冻结资产规模,非储备负债(如货币)继续增长,将进一步压缩储备。”这确保“充足储备框架”持续,但避免储备过低引发流动性危机(如2019年)。 (注:美联储的负债表中负债项目有流通中的现金,储备金账户,隔夜逆回购,资产端通常是,国债和MBS有抵押债券)

鲍威尔称:“.....冻结规模一段时间,让储备渐降。”这是一种“软缩表”(soft QT),通过自然摩擦(如负债增长)实现温和紧缩,而非主动出售。持续期视数据而定,可能至2026年初储备达2.9万亿。

美联储结束QT注入中性流动性,缓解短期融资压力(SOFR等),但是,储备金会在一段时间的减少,或者说被挤压的减少(不主动出售,只让自然负债增长“挤压”储备),这种方式相当于渐进性的缩表。

软缩表下,非储备负债(如流通的现金,财政部的账户)增长,储备余额被动缩减。这像“水龙头不再继续拧紧,但也不拧开”。银行短期资金边际紧俏(银行里钱少了),需更多依赖私人市场(FHLB预付款或回购),银行借的越多,增加“短借”成本(EFFR、SOFR、FHLB利率都会抬升)。如果短债利率上升过快,金融市场(回购)的短借长贷(通过借短期的钱去放长期的债或者贷款),就玩不下去了,这也是金融市场隐患。

你怎么看,这次加密先下跌是什么原因?

.jpg)