市场已经从危机期进入应对期。

高盛的顶级宏观交易员保罗・斯基亚沃内Paolo Schiavone把今年4月称为危机阶段,当时全球金融环境收紧,经济增长放缓,市场信心脆弱。但现在,我们已经进入了应对阶段。第一,美联储开始降息,预计9月可能宣布新任主席接替鲍威尔,市场预期未来9个月是“影子联储”过渡期,会更倾向宽松。

第二,全球多国央行都在加快货币宽松。第三,金融条件整体放松,长端利率下降、信用利差收窄、美元走软、实际工资增长支撑消费。

这一轮货币政策转向,为风险资产股票、信贷、高风险板块提供了金发姑娘式温和复苏的环境。

市场的主要驱动力是金融条件放松

过去几个月,市场上演了典型的痛苦反弹行情。美股接近历史新高,标普500指数有望冲击6400–6700点区间。风险偏好回暖,小盘股、AI落后股、被抛弃的生物科技板块、部分中国概念股都出现了强势反弹。比特币和新兴市场货币,如巴西雷亚尔BRL也受益于流动性转向。

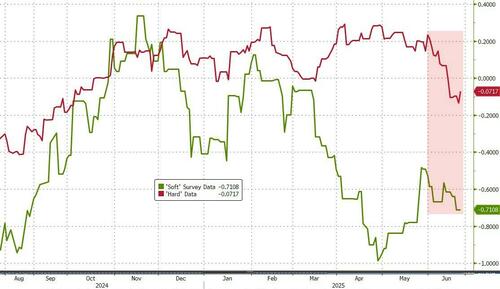

交易员普遍感受到,虽然经济数据表面看起来偏软,但金融环境的宽松足以压制这些利空。在这样的背景下,市场最让人痛苦的走势就是继续上涨——因为很多人并没有满仓参与。

从系统化交易到宏观驱动的转变

过去十年,市场行情在很大程度上是由系统化交易主导的。第一,量化宽松(QE)时代,流动性泛滥,趋势交易和动量模型效果极好。第二,巨大的资金流涌入CTA、宏观对冲基金、波动率目标策略,形成了机械化的买卖模式。第三,这些策略不仅跟随行情,还反过来推动了行情——比如CTA加仓就带动市场上行,减仓就引发趋势破裂。

但如今,这种模式在退潮。2023–2024年,这些策略经历了大幅回撤,管理规模(AUM)从高点缩水三分之一左右。由于资金流出,它们对市场的主导权明显下降。机械化的趋势信号失灵,市场变得更加碎片化、难以预测。

总之,现在市场的主导力量变成了——宏观事件、政策转向、资金流向变化和预期管理。

投资者心理也在转变

过去的牛市有个显著特征——价格就是一切。在QE时代,资产负债表扩张推动市场单边上涨。 趋势跟随、动量交易非常有效。

但现在,这种简单的逻辑已经不管用了。流动性不再是唯一主导力量。政策转向、财政刺激、地缘政治冲突、通胀路径,都成了必须纳入的分析维度。

价格走势依然重要,但解释价格背后的故事、理解宏观背景变得比机械化信号更关键。

牛市与熊市不再是+20%/-20%的简单定义

高盛指出,市场的多头或空头状态,不再取决于价格涨跌幅,而是取决于市场的反应机制。牛市心态是市场对好消息大幅上行,对坏消息免疫。熊市心态是市场对好消息反应平淡,但对坏消息恐慌下跌。

现在,尽管经济数据并非强劲,市场还是表现出典型的牛市心态,上涨趋势被持续买入,任何小回调都被当成机会。

宏观环境的转折是新行情的关键

4月的市场处于危机状态,增长放缓、政策紧缩、资产价格脆弱。

但现在全球央行纷纷开始降息。美联储明确释放宽松信号,市场已经消化7月降息概率25%、9月降息概率接近100%。信用利差收窄、长期利率下行、美元走弱。这种环境非常有利于风险资产价格的重新定价。尽管经济基本面有压力,金融条件的宽松正在压制这些压力。

目前的市场结构,防御型持仓+痛苦的反弹

尽管股市在创新高,很多投资者其实仍然保持谨慎。期权市场的数据显示,投资者依然在对冲下行风险。机构投资者整体持仓偏防御。这导致了所谓的*空头回补和痛苦反弹行情。市场上涨的动力不是因为大家极度乐观,而是因为太多人没买够、被迫加仓。

政策转向是真实的

美联储和其他央行的转向不只是嘴上说说,货币政策已经明显从观望转为适应。实际工资保持正增长,短期内没有明显衰退风险。尽管通胀在某些领域依然顽固,市场认为主要是关税、供应链等政策因素,而非经济过热。市场正在重新定价这种宽松环境。

市场领导逻辑正在改变

高盛提醒,未来的投资策略不能再依赖过去那套趋势跟随、动量交易的简单模型。需要的是对宏观政策拐点的敏锐捕捉,对市场心理变化的深度理解,对资金流向和仓位结构的动态分析。这是一场从系统化到离散化、从自动化到解释型的转型。

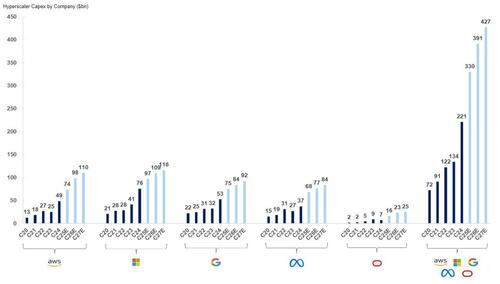

在这个阶段,最大的风险不是市场波动,而是用错了剧本。真正聪明的投资,不是追求绝对的确定性如长期债券,而是投入到塑造未来的力量中。例如,美国超大规模数据中心运营商在2022-2024财年的总资本支出约为4770亿美元,分析师预计在2025-2027财年,这一数字将增长至约1.15万亿美元。