进入2023年,美国金融界危机重重,先是银行倒闭危机,接下来,又是债务上限的危机。美股因此跌宕起伏,现在终于守得云开见月明。美国总统拜登和众议院议长终于达成了债务上限的协议。

美国国会管着联邦政府的钱袋子,总统的这个行政部门要花钱,怎么花钱,都要按照法案(Bill)来操作,拜登上来的这几年,在国防和福利上支出过多,共和党议员早就不满。因此在债务违约的大限日之前,共和党和民主党展开了所谓的「胆小鬼博弈」。这就像《速度与激情》的车头对车头,疯狂地对撞,直到最后一刻,谁胆小,谁转方向盘,没有转的赢,都不转,大家一起死。

两党在大限日之前,或者说冒着美国债务即将违约的风险,逼着对方让步,共和党扬言,不减支,就不取消债务上限。

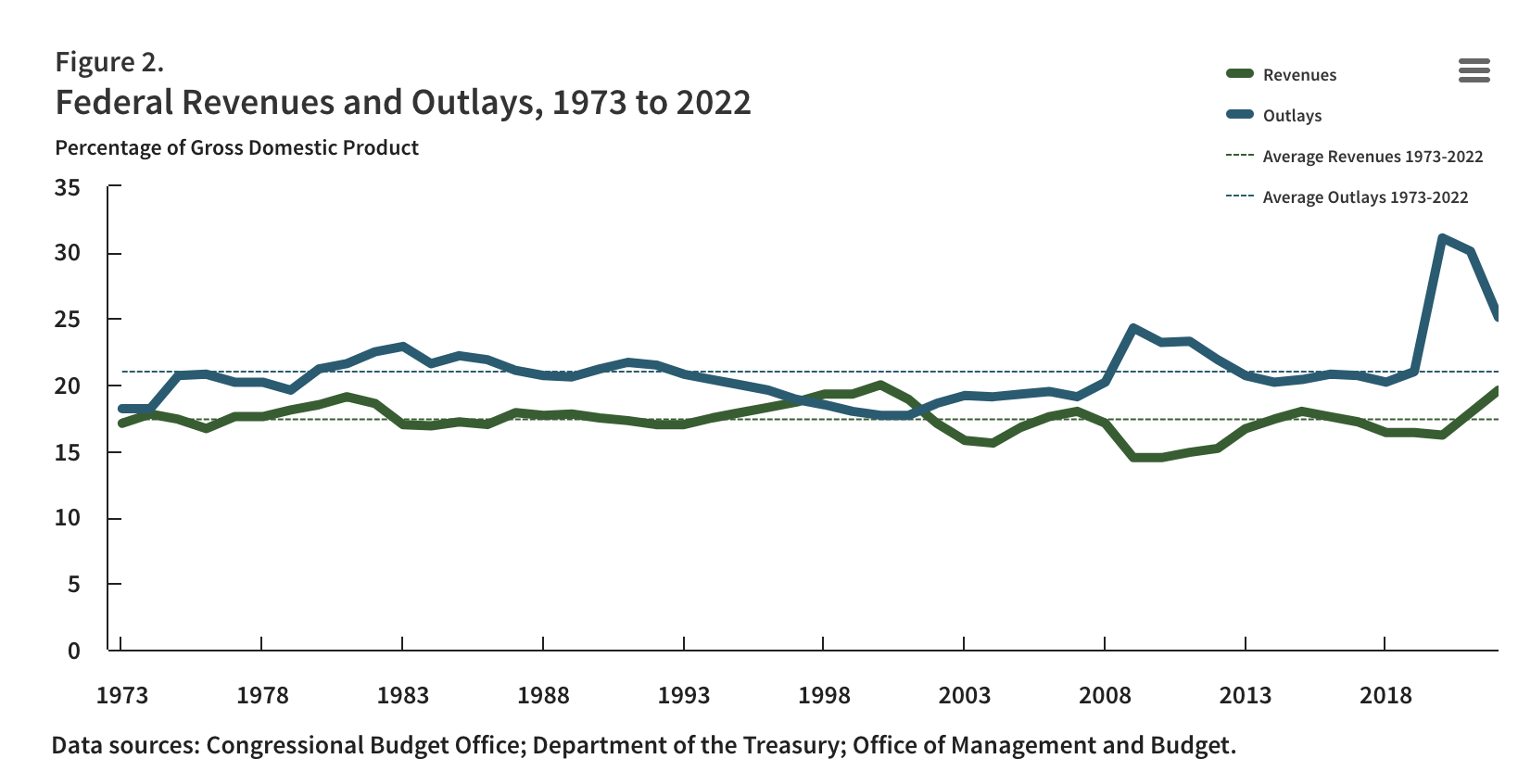

美国联邦政府的收支长期不平衡,债务危机由来已久

显然,共和党议员的顾虑其实凸显了常年以来,美国联邦政府举债开支和财政赤字问题的严重性。

我们看,2022财年(2021.10.1-2022.9.30)美国财政收入约为4.896万亿美元,财政支出为6.272万亿美元,其财政赤字大约1.375万亿左右。我们知道 ,当你的支出大于收入,没有借债是不可持续的,2022年财年美国增加了1.375万亿左右美国债务。

再看2020财年,美国财政赤字是3.13万亿美元。2021财年的财政赤字是2.77万亿美元,2019财年的财政赤字9836亿美元。

你往前看几十年,依旧如此。

债务一直在累积,美国政府通过借新债还旧债,支付债务的利息,维持至今。如今,现在美国的国债已经达到了,31.47万亿左右美元!

现在问题来了,这就像使用信用卡,你借东墙补西墙,利息越来越多,收入跟不上,哪天信用卡刷爆了,也解决不了支出的问题,怎么办?那么就必须「申请提高额度,或者取消上限的额度}。美国财政部就遇到了这个问题,他们希望代表美国人民的国会给他们这个机会。

现在,从2023财年至今,美国收入才$2,686,716,213,530(2.69万亿),支出却到了$3,611,239,136,330(3.61万亿),支出超过收入的金额为9250亿美元,继续下去,不借钱怎么维持?接下来,很多债务要到期了,美国国债信用是AAA级别,是避险资产,不还债,美国的信用就没有了,外面还有30多万亿,大家都要来逼债了。

如果美国联邦政府因无法提高(或取消)债务上限而没钱运作,还不仅仅是政府关门的问题。

到时,财政部就无法再像从前「借新债还(换)旧债」,也没钱支付债务的利息,而联邦法案中规定责任和福利,比如社保,医疗补助,教育,交通,国防支出,联邦雇员的工资,养老金等等,都要出现停摆,美国要乱掉了。

最新的消息是,拜登和麦卡锡达成了协议。周三交给国会投票通过。

美联储货币紧缩的紧箍咒还在

美国债务上限协议达成当然是好事,债务危机暂时缓解了。再不用担心,债务违约造成的美元危机,美债危机,以及政府停摆,市场动荡。这两天,我们看到了,美国股市,加密市场的强势反弹的积极信号。

那么是不是暴风雨就从此过去了呢?倒也未必。

我们别忘了,真正支持市场持续上涨的是流动性,或者上净流动性。

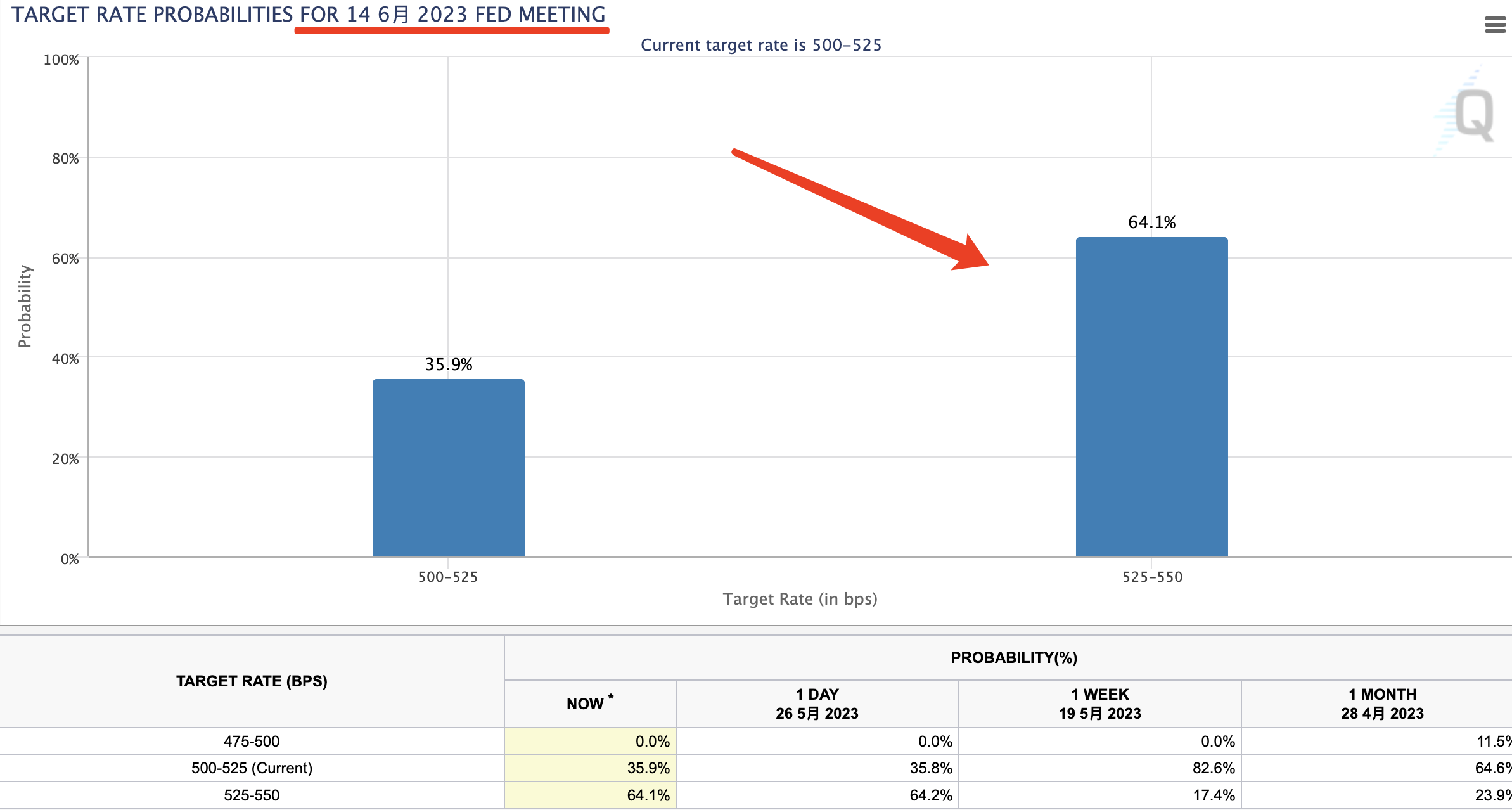

这就和美联储有关了,我们现在看看美联储最近加息缩表的情况,首先,六月加息的预期越来于强。美国4月份的PCE环比上涨0.4%,同比增长4.7%,比预期高出0.1个百分点。PCE是各种商品和服务并根据消费者行为变化进行调整的个人消费支出价格指数,这是美联储加息特别看重的重要指数,另一个是最新的失业数据,美国首次申领失业救济金人数为22.9万,少于预期的24.5万,也就是说,申请失业救济金的人没有预期那么多,说明美国经济还是热,至少没有很强衰退的迹象。这就给美联储加息提供了理由。

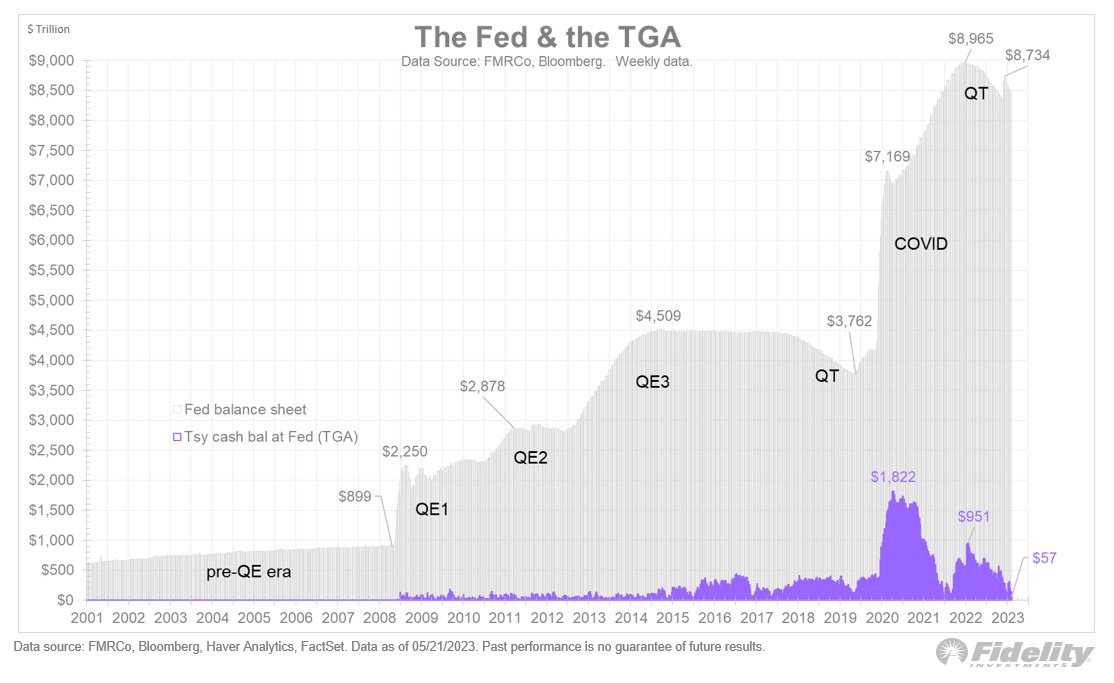

上周四(5月25日)美联储公布的资产负债表,总资产是8.436255万亿,而5月18日是 8,456,760万亿,缩减了205亿美元;

5月4日是美联储总资产是8.503,994万亿,也就是说,整个五月份,美联储资产负债表每周都在减,总共减少了677 亿美元。

美联储主席鲍威尔反复提到,今年不会降息,不把通胀率打到2.5%,不会放松货币供应。

对于华尔街,对加密市场来说,这当然不是好事。

那么,美国国会提高(或取消)债务上限这个利好,会不会推高美股和加密货币呢?

首先说比特币及加密货币市场,自2020年以来,和美股,尤其是纳斯达克的相关性越来越高,只有最近的银行危机才出现过,独立避险行情走势。其中,缘由,我认为和华尔街机构入场有关,他们决定了比特币的定价。这些金融机构不会将比特币作为不相关,或者避险资产,对他们来说,加密货币只是用来投机,占投资组合很小的一部分,当市场出现流动性紧张的时候,或风险加大的时候,他们会首先减持大部分的比特币及加密资产。

因此,债务上限问题的解决并不会在中长期利好加密资产。当然,加密货币市场还有两个利多在酝酿,一个是香港市场的兴起,一个是瑞波赢得对SEC的官司事件。这两个催化剂基本上会主导整个六月市场。促使比特币站上 3万乃至4万美元。

美债上限问题得到解决,美国财政部为了防止债务违约,第一步就是发债,来应对到期的国债,以及要支付的利息(约战10%左右),支付一些联邦的费用。财政部发债,就会从市场上抽走资金。以前,美联储会为了配合联邦财政部举债,会通过开放市场交易,来回购债券,支撑债券价格,放大资产负债表。但是,现在美联储首要认为要抗通胀,他们不会给市场注水,除非再出现系列银行崩溃。没有美联储的加持,新的美债就要靠美国国内外市场的资金来撑住,流动性会紧张,股市会下行。

我们知道,美联储负债表减去TGA(财政部一般现金账户)减去逆回购等于净流动性。财政部举债,TGA余额增加,市场净流动性减少,美股和加密资产都会重新定价。当然,TGA的钱也是要走向市场的,随着美国继续扩大开支,市场流动性会慢慢起来,对于市场里的(非美联储负债表中的)到期国债,用TGA账户偿还,也是给市场增加流动性。

2020年,美联储在其资产负债表上增加了4万亿美元的债券,财政部在美联储的TGA(财政部一般账户)增长到1.8万亿美元。在2021年3月财政部用这笔钱为刺激法案提供资金。但现在现金余额570多亿。

总之,提高(或取消)美债上限的利好,不会持续多久,在短中期时间框架内,也就是到下半年年底为止,市场的流动性还是很紧张。到2024年,美联储进入降息周期,美国财政府重启刺激经济政策,避免衰退,大牛市的气候就有了。