延伸阅读

美联储鹰派降息后,日元加息隐现,中国股市与加密货币何去何从?

万科债务危机升级:债权人会议成关键一战

印度央行“救卢比”大作战:每分钟售出1亿美元

万科流动性压力升级:第二笔境内债券拟展期兑付

币海NEWS周周大事记丨中国新闻 第251110期

房价下跌与收入缩水引发断供潮 市场面临严峻挑战

当前资本市场与加密市场的流动性困境:避险情绪下的资产轮动

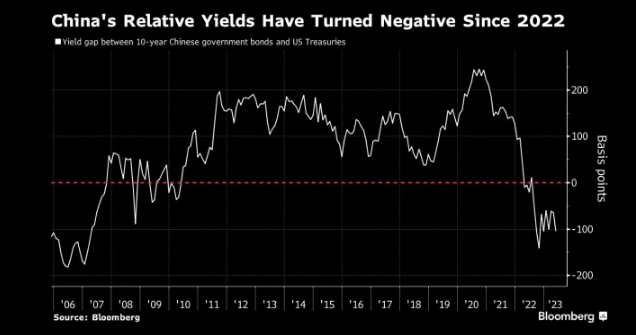

受美联储继续强加息预期,美债收益率快速上升,美元指数大幅走强等诸多因素影响,中美10年期国债收益率差急速收窄,叠加中国陆续公布的疲软的宏观经济数据,让人民币近期汇率逐渐向南,5月30日,离岸人民币对美元汇率盘中失守“7.1”关口;5月31日,在岸人民币兑美元汇率亦失守“7.1”关口,均为2022年11月以来首次。

中国5月国内制造业PMI不及预期以及早盘美元指数的拉升或是人民币汇率跌破7.1的导火索,深层次原因则是美联储6月加息预期反复以及中国经济弱复苏格局延续。

法国农业信贷银行的亚太和中东交易联席主管帕特里克·吴表示,由于中国将保持低利率以维持中国经济复苏,中美收益率利差可能会在未来3年内维持在高水平,这可能会抑制外资进入中国市场。

他在一份报告中写道:

“中国和美国采取的是不同的货币政策路线,前者宽松以试图提振增长,后者收紧以试图扑灭异常高的通胀。这种分歧将导致中美收益率利差持续处于高位,这可能抑制外资对中国国债和债券的需求,并加剧人民币的下行压力。”

他指出:

“中国和美国的10年期国债收益率利差目前约为100个基点,由于货币政策的分歧,未来利差可能进一步扩大。”

图:中国的相对收益率已转为负值 来源:Bloomberg

对于人民币的短期前景,他说:“我们预计美元兑人民币在未来几个月将升至7.25,因为我们预计中国人民银行的货币政策将逐步放松,降低基准贷款利率的可能性不大,以防止人民币快速贬值。”

接下来,离岸人民币的贬值压力进一步扩大的概率很大。其中,美元的币值“增强”是导致离岸人民币贬值压力进一步扩大的主要驱动力。