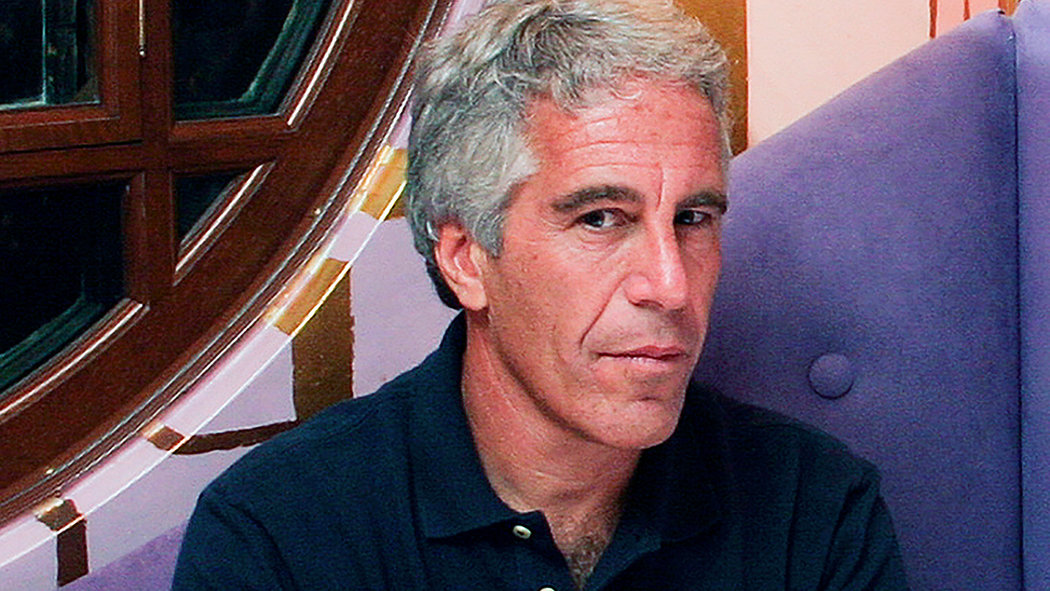

塞缪尔-班克曼-弗里德在旧金山市中心的海报

让SBF(山姆·班克曼-弗里德) 走入币圈视野的是一款去中心化的交易软件,泡菜(KIMCHI)SWAP 。

那一年是2017,这位前简街街资本的量化交易员在看CoinMarketCap.com上列出比特币价格的页面时,发现了一些有趣的事。

世界各地交易所的比特币价格是有差异的。今天,这个价格在各个交易所基本是统一的,但在那时,班克曼-弗里德(Bankman-Fried)告诉CNBC,他有时会发现比特币的价值相差60%。他说,他的第一个直觉是可以参与套利交易-搬砖--从一个交易所买入比特币,到另一个交易所卖出,然后赚取相当于价差的利润。

"这里的利润垂手可得,"那年9月,班克曼-弗里德(Bankman-Fried)对CNBC说。

这种套利机会在韩国尤其引人注目,那里的交易所上市的比特币价格明显高于其他国家。它被称为泡菜溢价--指的是韩国传统的盐渍和发酵白菜的配菜。

在个人涉足市场一个月后,班克曼-弗里德推出了自己的交易公司Alameda Research--以他的家乡加州旧金山附近的阿拉米达(Alameda)命名--以扩大机会并全职从事这项工作。

在9月的一次采访中,班克曼-弗里德说,他的这家公司有时一天能赚到一百万美元。

SBF(他也被称为SBF),之所以能通过实施相对简单的交易策略而赢得币圈(街头)声誉,部分原因在于,五年前,这在加密货币领域并不是最容易做到的事情。

比特币套利涉及建立与每个交易平台的连接,以及建立其他复杂的基础设施,以抽象出进行交易的许多操作方面。班克曼-弗里德的阿拉米达公司(Alameda Research)在这方面变得非常出色,而且资金滚滚而来。

从此,SBF帝国不断膨胀!

Alameda的成功刺激了2019年春季推出的加密货币交易所FTX。FTX的成功催生了一个20亿美元的风险基金,为其他加密货币公司提供种子资金。班克曼-弗里德的个人财富在3月份的高峰期增长到160亿美元以上。

班克曼-弗里德突然成了到处都是加密货币的海报男孩,FTX的标志被装饰在从F1赛车到迈阿密篮球馆的所有地方。这位30岁的年轻人进行了无休止的媒体之旅,吹嘘自己的资产负债表有朝一日可以买下高盛,并成为华盛顿的常客,他是民主党的最大捐助者之一,承诺向美国政治选举投入10亿美元,后来又反悔了。

可是,这一切都只是海市蜃楼。

随着今年加密货币价格的下跌,班克曼-弗里德吹嘘说他和他的企业可以免受影响。但事实上,整个行业的覆灭对他的经营造成了相当大的冲击。

今年的春天和夏天,Alameda借钱投资于倒闭的数字资产公司,以维持行业的发展,然后据说抽走了FTX客户的存款,以避免追加保证金和满足眼前的债务义务。与竞争对手必安(必安)交易所的首席执行官在Twitter上的争吵,使该计划的面具被揭开。

Alameda、FTX和班克曼-弗里德创办的一系列子公司已经在特拉华州申请了破产保护。他已经从领导岗位上辞职,并在一天之内损失了94%的个人财富。目前还不清楚他现在到底在哪里,因为据说他价值4000万美元的巴哈马顶层公寓正在出售。他的照片被贴在整个旧金山市中心的FTX广告上,成为他腐烂的帝国的一个不受欢迎的提醒。

有他大头像的FTX广告贴满了旧金山市中心,如今时刻提醒着人们,这个令人讨厌的家伙及其帝国正在腐烂。

一夜之间,他从英雄成了恶棍。但是,其中也有很多迹象的。

班克曼-弗里德在9月告诉CNBC,当你在市场里交易,他的基本原则之一是要习惯在不完整的信息条件下操作。

他说:"当你可以开始量化并描绘出正在发生的事情,但你知道有很多事情你不知道,"他说。"你知道你是近似的,但你必须尝试找出无论如何要做的交易。"

以下叙述是根据CNBC、彭博社、《纽约时报》、《华尔街日报》和其他地方的报道。将各种新闻来源的信息拼凑在一起,可以描绘出这样一幅画面:一个投资者过度膨胀,疯狂地用有问题的、也许是非法的手段来掩盖自己的错误,并且在他周围有一群紧密的顾问,他们不能或不愿意抑制他最坏的冲动。

去年出了什么问题

据报道,在过去两年的某个时候,阿拉米达(Alameda)开始为各种目的借钱,包括进行风险投资。

六个月前,由于低迷的代币价格将流动性从市场中吸走,加密货币领域的一波巨头纷纷倒闭。首先是一个受欢迎的与美元挂钩的稳定币项目--被称为TerraUSD或UST的稳定币及其姐妹代币Luna--的惊人失败,使600亿美元化为乌有。这次崩溃帮助扳倒了三箭资本,即3AC,它是业内最受尊敬的加密货币对冲基金之一。Voyager Digital和Celsius等加密货币经纪商和贷款人对3AC有很大的风险,所以他们很快就跟着下跌了。

最大的问题是,每个人都在相互借贷,这只有在所有这些加密货币的价格不断上涨时才会奏效。到6月,比特币和以太坊今年都下跌了一半以上。

"杠杆是金融机构每一次内爆的根源,包括传统的和加密货币,"前高盛政府债券交易员哈特-兰布尔(Hart Lambur,)说,他为中央银行、货币经理和对冲基金提供美国国债的流动性。

兰布尔说:"雷曼兄弟、贝尔斯登、长期资本、三箭资本和现在的FTX都因为不良杠杆被市场嗅出并利用而暴雷的。"他现在从事去中心化的金融工作。

随着多米诺骨牌的倒下,班克曼-弗里德在6月跳入其中,试图在为时已晚之前拯救一些失败的加密货币公司,提供了数亿美元的融资。在某些情况下,他采取了行动,试图以火热的价格收购这些公司。

在破产潮中,阿拉米达的一些贷款人要求拿回他们的钱。但阿拉米达没有这笔钱,因为它已经没有流动性了。班克曼-弗里德的交易公司将借来的钱停放在风险投资中,这个决定 "可能真的不值得",他在周日的采访中告诉《泰晤士报》。

据《日报》和《泰晤士报》报道,为了履行其债务义务,FTX从客户在FTX的存款中借款,悄悄地救助阿拉米达。借款金额高达数十亿美元。班克曼-弗里德在接受《泰晤士报》采访时承认了这一举动,他说阿拉米达在FTX上有大量 "保证金头寸",但他拒绝透露具体数额。

班克曼-弗里德告诉《泰晤士报》:"这比我想象中的要大得多,"他说。"事实上,下跌的风险非常大。"

路透社和《纽约时报》都报道说,这条生命线约为100亿美元,路透社报道说,这笔紧急融资中的10亿至20亿美元现在已经失踪。擅自动用客户资金,违反了FTX自己的条款和条件。在华尔街,这将是对美国证券法的明显违反。

这两家公司--世界上最大的加密货币经纪商之一和世界上最大的加密货币买家之一--本应被防火墙隔离。但事实上,他们的关系相当亲密,班克曼-弗里德和Alameda首席执行官卡罗琳·埃里森(Caroline Ellison) 之间的关系一度延伸到浪漫的关系,他向《泰晤士报》承认。

"城堡岛风险投资公司的Nic Carter告诉CNBC:"FTX和Alameda的关系极有问题。"班克曼-弗里德既经营交易所,又自己公司下场炒币,这是超级非正统的,而且在真正受监管的资本市场中并不允许。"

这两家公司之间的借贷计划比仅仅使用客户资金来弥补不良交易赌注更为复杂。根据彭博社记者马特-莱文(Matt Levine)报道的财务文件,FTX试图通过用两种加密代币表示资产来掩盖这个漏洞--FTT是FTX创造的一种代币,Serum是FTX和Alameda创造和推广的一种代币。

公司一直在编造加密代币--事实上,这也是过去两年加密货币繁荣的融资方式的一个重要部分--它们通常为用户提供某种好处,尽管它们对大多数交易者的真正价值是简单的投机,即希望价格上涨。FTT的所有者被承诺降低FTX的交易成本,并能够获得利息和奖励,如免除区块链费用。虽然投资者可以在FTT和其他币升值时获利,但它们基本上不受监管,特别容易受到市场衰退的影响。

这些代币本质上是人们认为班克曼-弗里德交易所的价值的代理,因为它控制了绝大多数的代币。投资者对FTX的信心反映在FTT的价格上。

这里的关键点是,据说FTX抽走了客户的资产作为贷款的抵押品,然后用自己编造和印制的代币来掩盖,只向公开市场滴灌其供应量的一小部分。这两家公司之间的金融杂技有点类似于近二十年前让能源公司安然沉没的举动--在那个案例中,安然公司基本上是通过将表现不佳的资产转移到资产负债表外的子公司来掩盖损失,然后创造复杂的金融工具来掩盖这些举动。

当这一切发生时,班克曼-弗里德继续他的新闻之旅,被誉为这个时代伟大的年轻科技企业家之一。一旦班克曼-弗里德与对手交易所必安(必安)在网上吵架,一切才开始土崩瓦解。

过去两周出了什么问题

必安(必安)和班克曼-弗里德之间的关系几乎可以追溯到他在这个行业的开始。2019年,必安宣布对FTX进行战略投资,并表示作为交易的一部分,它已经采取了 "FTX代币(FTT)的长期立场,以帮助实现FTX生态系统的可持续增长。"

转眼几年过去了,到了2022年夏天。班克曼-弗里德正敦促监管机构调查必安,并在公开场合批评该交易所。目前还不清楚具体原因--它可能是基于合理的怀疑。也可能只是因为必安是FTX的主要竞争对手,既是交易所又是其他陷入困境的加密货币公司的潜在买家。

不管是什么原因,必安首席执行官赵长鹏(被称为CZ)很快就看到了他出手的机会。

11月2日,CoinDesk报道了一份泄露的资产负债表,显示Alameda的大量资产是以FTX的低流动性FTT代币持有。这让人们对该交易公司的偿付能力和FTX的财务状况产生了疑问。

11月6日,CZ在推特上说,必安拥有价值约21亿美元的FTT和BUSD(其自己的稳定币)。

然后,他丢出了一个炸弹。

他说:"由于最近曝光的信息,我们决定出算我们账上剩余的所有的FTT。”

投资者争先恐后地从FTX交易所中提走资金。据班克曼-弗里德称,11月6日,该交易所大约有50亿美元的提款,"是最大的一笔。" 在平均水平上,净流入量为几千万美元。

提币的速度凸显了基本不受监管的加密货币市场如何经常在信息真空中运作,这意味着当新的事实出现时,交易商的反应很快。

穆迪投资者服务公司的去中心化金融和数字资产主管Fabian Astic说:"加密货币玩家对新闻和谣言的反应更快,这反过来又比人们在传统金融中看到的流动性危机快得多。“

"市场运作的不透明性往往会导致恐慌反应,反过来又会引发流动性紧缩。”Astic说:"Celsius、Three Arrows、Voyager和FTX的发展表明,加密货币投资者是多么容易失去信心,促使他们撤回大量资金,并导致这些公司出现濒临死亡的危机。

随着FTT代币的价值随着大量提款而暴跌,班克曼-弗里德悄悄地寻找投资者,以填补被Alameda撤回的资金带来的数十亿美元的漏洞。根据多份报告,这一价值可能高达100亿美元。他们都拒绝了,在无奈之下,SBF转向了CZ。

在11月8日的一条公开推文中,CZ说必安同意收购该公司,尽管该交易有一个关键条款:无约束力。突然公开披露FTX需要救助,导致FTT的价值从悬崖上暴跌。

第二天,CZ声称他做了尽职调查,但不喜欢他所看到的,这基本上彻底判了FTX的死刑。班克曼-弗里德向《泰晤士报》推测,CZ一开始就没打算买它。

11月11日星期五,FTX和阿拉米达都申请了破产。在今年早些时候的一轮融资中,FTX的估值为320亿美元,它已经冻结了交易和客户资产,并正在寻求在破产法庭上解除其债权人的债务。班克曼-弗里德不再是这两家公司的老板了。

周二公布的一份新的破产文件显示,FTX可能有超过100万的债权人。它计划在本周提交一份50个最大债权人的名单。

该交易所的律师写道,FTX在过去72小时内与美国和海外的 "几十个 "监管机构进行了接触,包括美国检察官办公室、证券交易委员会和商品期货交易委员会。据报道,美国证券交易委员会和司法部正在对FTX违反证券法的民事和刑事行为进行调查。据报道,巴哈马的金融监管机构也在研究刑事不当行为的可能性。

必安现在已经准备好宣称对该行业的绝对主导地位。

必安显然从这一切中走出来,"与美元挂钩的稳定币Tether的联合创始人William Quigley说。"CZ声称必安(必安)没有债务,也不使用其BNB代币作为抵押品。在高度波动的加密货币市场,这两点都是良好的做法。"

Quigley补充说,更多的机构交易和托管可能会转移到必安。

"加密货币行业的整个精神是建立在去中介化和去中心化的基础上的,所以必安不断增长的主导地位引起了人们对进一步中心化将如何影响普通交易者的合理担忧,"数据公司Kaiko的研究主管Clara Medalie说道。

"FTX的崩溃对任何人都没有好处,甚至是必安(必安),它现在将面临对其垄断市场活动的越来越多的质疑,"Medalie告诉CNBC,猜测我们只是看到了受FTX和Alameda下跌影响的市场参与者的冰山一角。

她说:"每个实体都与整个行业的项目有许多曲折和重叠的金融关系,现在这些项目将失去支持或自己倒闭。“

不过与此同时,必安因FTT代币崩盘也是损失惨重,CZ说该公司在班克曼-弗里德要求救助后持有该代币。

"我们毫不隐瞒,"CZ周日在推特上说。

"必安从未做空FTT。我们还有一大袋子,因为我们在SBF给我打电话后停止了卖出FTT代币。这个电话真的非常贵。"