9月24日,三大指数涨超4%,大A上涨100多点涨幅,从上周的2689点,已经升到了2863点!5300家股票,上涨的有5100家,成交量放大9700亿,接近万亿大关,算近期,罕见的放量,

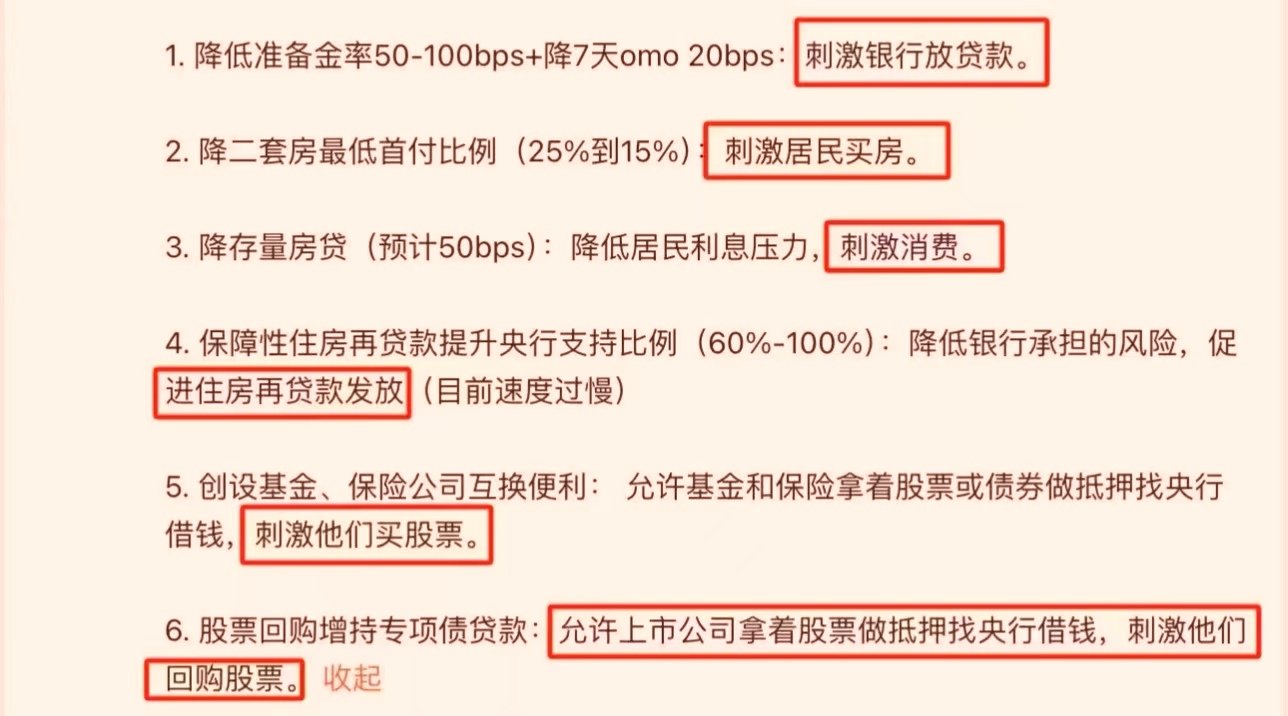

这次A股大涨,原因是几个利好的。今天早上,央行,金融监管总局,证监会开新闻发布会,宣布:降准,降息,还有楼市的一套二套首付比统一,存量房房贷调整从明年一月一日起,降低0.5%,央行还创设了两个货币政策工具来支持机构炒股,资金加一起有8000亿。

共同“发声”,宣布了一系列提振市场信心举措:

货币政策:

降准:

潘功胜在国新办新闻发布会上表示,央行近期将下调存款准备金率0.5个百分点,向金融市场提供长期流动性约1万亿元。可能择机进一步下调存款准备金0.25-0.5%。

给商业银行提供了更多贷出的资本,更多的钱,而且,这部分资本是无息的,而商业银行可以多贷出的1万亿,至少可获得2.25%利息。

降息:

潘功胜表示,将降低中央银行政策利率,7天逆回购操作利率下调0.2%,从1.7%下调至1.5%,将会带动中期借贷便利(MLF)下调大概0.3%,这样让商业银行从央行得到更便宜的钱,让商业银行往外借贷的利率下降的空间增加,预期贷款市场报价利率(LPR)。同时,存款利率也会随之下行0.2%-0.25%,稳定净息差。

【中国央行开展3000亿元一年期MLF操作,利率从2.3%下调至2.0%】 25日,央行公告称,为维护银行体系流动性合理充裕,9月25日开展3000亿元中期借贷便利(MLF)操作,期限1年,最高投标利率2.30%,最低投标利率1.90%,中标利率2.00%。操作后,中期借贷便利余额为68780亿元。

楼市:

9月24日,中国人民银行行长潘功胜在国新办发布会上宣布,降低存量房贷利率和统一房贷最低首付比例,引导商业银行将存量房贷利率降至新发放房贷利率附近,预计平均降幅在0.5个百分点左右。统一首套房和二套房的房贷最低首付比例,将全国层面的二套房贷款最低首付比例由25%下调至15%。

以降低50个基点为例,100万元贷款本金、30年等额本息的还贷方式月供可以减少约300元。而央行上一次决定全面调整存量房贷利率是在2023年8月,且根据央行此前披露数据,上一轮政策实施以来,超过23万亿元存量房贷利率下调,平均降幅0.73个百分点,每年减少借款人利息支出约1700亿元,对减少提前还贷、拉动消费增长起到显著作用。

潘功胜预计,这一项政策将惠及5000万户家庭,1.5亿人口,平均每年减少家庭的利息支出总数大概1500亿元左右,有助于促进扩大消费和投资,也有利于减少提前还贷行为,同时还可以压缩违规置换存量房贷的空间,保护金融消费者的合法权益,维护房地产市场平稳健康发展。

东方金诚首席宏观分析师王青王青测算,截至6月末,存量房贷规模为37.8万亿元,利率下调0.5个百分点,意味着银行1年的利息收入就要减少1890亿元,约相当于2023年银行业利润总额的8.2%左右。截至6月末,商业银行各项存款余额为296.5万亿元。这意味着若存款利率平均下调6.4个基点,即可弥补存量房贷利率下调50个基点对银行利润带来的影响。在他看来,两项举措的协调配合,能够在减轻房贷居民家庭负担的同时,缓解对银行利润的挤压。

央行披露数据显示,2023年2季度以来,个人住房贷款余额已经连续5个季度负增长,从高峰的38.9万亿元,累计收缩1.1万亿元。

目前两种下调方式:一是“重定价”,即存量按揭借款人与原贷款银行内部置换或重新协商房贷利率;二是“转按揭”,借款人将现有按揭贷款转入其他银行,并按照最新贷款要素重新签订按揭合同。

转按揭方式,可能在重新拟定按揭合同中,很多存量房房价因为已经下跌了20-30%,即使下调了首付比例,也可能存在追加首付款的情况,也就是所。比如,房屋跌到了负资产,此前100万买的房子,当初首付了30万,70万的贷款,在转按揭中,房子市场评估价为60万,对于银行来说抵押物不足,再贷给业主60万-70万,显然不行。

而这时候,直接与原银行置换商贷利率则比价合适。

除了降低存量房贷利率,中国人民银行和金融监管总局还明确:全国层面商业性个人住房贷款将不再区分首套、二套住房,最低首付比例统一至15%。 此前,在5月推出的房贷新政中,首套和二套房贷最低首付款比例分别降至不低于15%和不低于25%。政策明确,在此基础上,各地可以因城施策自主确定是否采取差别化的安排,并确定所在城市最低首付比例的下限。商业银行则根据对客户的风险评估以及客户的意愿,确定具体的首付比例水平。

提高对保障性住房再贷款的支持比例:为进一步增强对银行和收购主体的市场化激励,人民银行将保障性住房再贷款政策中人民银行出资的比例,由原来的60%提高到100%。原来商业银行放100亿元,人民银行提供60亿元,现在商业银行放100亿元,人民银行提供低成本资金100亿元,加快推动商品房的去库存进程。

5月17日人民银行宣布了设立3000亿元保障性住房再贷款,原来是部分是商业银行出的钱,现在由央行支持,让商业银行成了一个通道,商业银行的可以增加收益,赚取通道费。如上述的商业银行出的100亿,他们可以抵押给央行,然后以低利率比如1.75%从央行获得资金,而他们贷给市场的事2.25%。商业银行就这样从息差中获得通道费。增加了商业银行的收益。

潘功胜表示,将延长两项房地产金融政策文件的期限。此前,人民银行和金融监管总局出台了金融16条和经营性物业贷款两项阶段性政策,两项政策的有效期将从2024年12月31日延长到2026年的12月31日。

这两项政策是帮助房企,防止房企资金链断裂的,金融16条是给房企扩大融资融资渠道的,各行业纾困,经营性物业贷款则进一步支持企业融资。目前,两项政策已到临近的期限。我们知道,现在房地产市场低迷,房企去库存慢,现金流紧张,经营困难,债务压力大,政府还要求他们做到保交楼。所以,继续扩大房企再融资,非常必要。

股市:

央行行长潘功胜:将创设证券、基金、保险公司互换便利,支持符合条件的证券、基金、保险公司通过资产质押,从中央银行获取流动性,获取的资金只能用于投资股市,首期规模5000亿元,未来可视情况扩大规模;创设专项再贷款,首期3000亿,后续可追加,引导银行向上市公司和主要股东提供贷款,支持回购、增持股票;平准基金正在研究。

显然,这两个货币支持工具是央行支持资本市场,我们知道国家队中金是从控股的商业银行借款来撑股市。现在有央行下场支持,减轻了商业银行和金融机构缺乏资金而抛售流动性不强的资产,为了资本市场提供了更多的流动性。他们可以把资产抵押给央行,获得国债或者央行票据,这种流动性更好的资产,然后获得资金。第二个工具,其实是帮助上市公司和金融机构,去商业银行贷款,商业银行因为有央行托底和支持,当然会接受那些流动性不好的资产抵押,这样这些上市公司和金融机构有钱去市场增持和回购。

网友总结

总结:

央行重磅对楼市,对股市的托底支持,以及对商业银行的支持,完全扮演了最后贷款人的角色,并承担了责任。如果,这次海量货币宽松供应是自2015年以来最大的一次,政策效果短期内影响资本市场,让资产重新定价是显而易见的,但是是否能改变房地产下行的趋势,有待观察,毕竟如今的房地产市场需要的资金可能是几万亿,甚至十几万亿。

现在社会是「借款人消失」,即使货币政策放水,放松贷款,但没有人去贷款或借钱。如果大家对未来经济预期偏弱,这样的货币宽松政策也只会短期内提振一下市场,长期来讲还是需要政府减税,减支,减少监管和罚款,为社会提供一个法治,尊重私有产权的自由市场。